До этого лета Российская Федерация даже в кризисные времена не пыталась пересмотреть соглашения об избежании двойного налогообложения, хотя и принимала ряд мер, ограничивающих вывод капитала.

В этом смысле подписанные в сентябре с Кипром документы – шаг беспрецедентный. Но уже очевидно, что это новая тенденция. На повестке дня – пересмотр соглашений с Люксембургом, Мальтой и другими. В новых условиях российским компаниям стоит по-новому взглянуть на управление своими финансовыми потоками.

8 сентября Россия и Кипр подписали протокол о внесении изменений в соглашение об избежании двойного налогообложения. Теперь налог с дивидендов и процентов у источника составит 15% от общей суммы выплат. Но в некоторых случаях предусмотрен и льготный процент (до 5%), если лицо, имеющее право на дивиденды, является иностранной страховой компанией или пенсионным фондом, а также органом местной власти или центральным банком.

"Причины изменения соглашений об избежании двойного налогообложения достаточно просты. Одна из них – борьба с выводом капитала из страны. Чистый вывоз капитала из России частным сектором за период с января по май 2020 г. составил $ 33,5 млрд, увеличившись на 18,8% по сравнению с аналогичным периодом прошлого года. Такие данные привел Банк России. Отток капитала часто увеличивается в кризисное время, когда бизнес стремится уберечь свои активы за рубежом, что связано с нестабильностью экономики, изменениями курсов валют."

Другая причина состоит в проблемах с ростом экономики и наполняемостью бюджета. Естественно, денежные средства, которые остаются в России, в дальнейшем вкладываются в экономику страны. При этом перечень офшорных территорий был утвержден достаточно давно и позволял беспрепятственно выводить средства в отдельные территории с льготными налогами. Он установлен Приказом Минфина РФ от 13.11.2007 № 108н (действующая редакция от 02.11.2017) «Об утверждении Перечня государств и территорий, предоставляющих льготный налоговый режим налогообложения и (или) не предусматривающих раскрытия и предоставления информации при проведении финансовых операций (офшорные зоны)».

Соглашения на пересмотр

Налог на дивиденды, выплачиваемые иностранному участнику российский компании, составляет 15%. Но до принятия решения о пересмотре соглашений о двойном налогообложении те давали определенные льготы. По пункту 2 ст. 10 соглашения с Кипром для применения 5% налоговой ставки при выплате дивидендов вложения в уставный капитал компании должны быть не менее 100 тыс. евро и (или) наличие определенной доли участия в компании. А, например, по п. 2 ст. 10 соглашения с Сингапуром для применения 5% налоговой ставки при выплате дивидендов размер доли участия в компании должен быть не менее 15%.

Действующие соглашения об избежании двойного налогообложения содержат и ограничения по размеру процентов за выплаченные за рубеж дивиденды. Например, в соглашениях с Китаем и Кипром это было не более 10%. Но весной Владимир Путин предложил применять налог в размере 15% ко всем переводам дивидендов на зарубежные счета. И сейчас это указание начало выполняться.

"С 2021 г. налог в отношении дивидендов и процентов для кипрских компаний повышается до 15%. При этом Кипр сохранил льготные ставки 0% и 5% для страховых компаний, пенсионных фондов и компаний, акции которых торгуются на бирже. Также не будут облагаться налогом у источника процентные платежи по облигациям – корпоративным и государственным. Сохранилась нулевая ставка и для роялти."

Будут пересмотрены на тех же условиях и соглашения с Люксембургом и Мальтой. Кроме того, на очереди – Швейцария и Гонконг. Данные юрисдикции в меньшей степени использовались для создания холдинговых структур и в большей степени – для активных торговых операций со специальными низкими режимами налогообложения.

Что делать

Первый путь, который ожидает государство от бизнеса, – это возврат денежных средств в Российскую Федерацию, реструктуризация и выплата дивидендов в РФ. Но в России налог на дивиденды для резидентов составляет 13%, поэтому выгода невелика. Тем не менее такие прецеденты имели место и прежде. Например, Mail.ru Group переводила владение долями игрового проекта «Мэйл.РуГеймз», соцсетей «ВКонтакте» и «Одноклассники» на российское юридическое лицо, следует из сообщений Федеральной антимонопольной службы. Источник в топ-менеджменте Mail.ru Group объяснял это именно деофшоризацией.

Второй вариант состоит в использовании стран ЕАЭС в схемах работы с зарубежными юрисдикциями. Ведь они не пересматривают соглашения по аналогии с Российской Федерацией.

Так, по соглашению об избежании двойного налогообложения выплаты из Казахстана в виде дивидендов могут облагаться по ставке 5%, проценты – 0%, а роялти – 10%. Аналогичным образом использование Белоруссии позволяет применять во всех случаях ставку 5%.

В соответствии с п. 7 ст. 25.13 НК РФ прибыль контролируемой иностранной компании освобождается от налогообложения, если в отношении такой организации выполняется хотя бы одно из следующих условий:

1) она является некоммерческой организацией, которая в соответствии со своим личным законом не распределяет полученную прибыль (доход) между акционерами (участниками, учредителями) или иными лицами;

2) она образована в соответствии с законодательством государства – члена Евразийского экономического союза;

3) ее постоянным местонахождением является государство (территория), с которым имеется международный договор Российской Федерации по вопросам налогообложения, за исключением государств (территорий), не обеспечивающих обмена информацией для целей налогообложения с Российской Федерацией.

Следовательно, возможно провести реструктуризацию финансовых потоков через наших ближайших соседей.

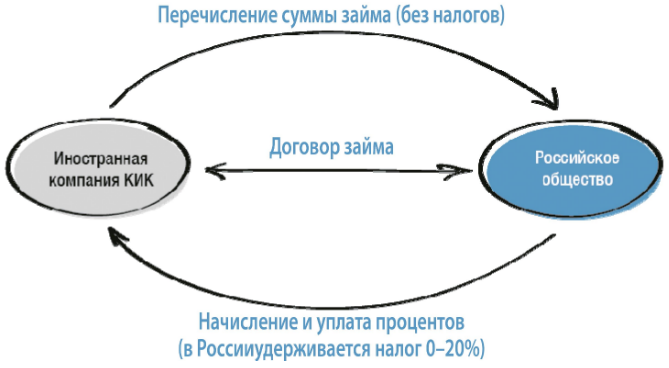

Третий вариант заключается в замене выплат дивидендов на определенные сделки. Например, достаточно часто используются такие механизмы, как договоры займа, новация договоров, цессия, отступное. Но подобные действия нередко вызывают и вопросы проверяющих госорганов.

Заемное финансирование применимо в том случае, если доподлинно известно, что полученные деньги необходимо будет вернуть к определенному сроку, заплатив при этом конкретную цену за пользование (проценты). При этом кредитором может быть не только участник российского общества.

Заем как способ оформления инвестиций не подойдет, если денежные средства передаются российской компании в целях инвестирования в капитальное строительство или развитие нового рискованного долгосрочного проекта, проекта с длительным сроком окупаемости.

Использование займов сопряжено с целым рядом налоговых рисков. Во-первых, это риск переквалификации заемных отношений в инвестиционные. Как следствие, исключение начисленных процентов и курсовых разниц из расходов с автоматическим начислением налога на прибыль российскому заемщику. Во-вторых, риски неправильного применения правил «тонкой капитализации» (нормирование процентов). Если заемный характер отношений сторон не оспаривается налоговым органом, в учете всех или части процентов могут отказать со ссылкой на так называемые правила тонкой капитализации (п. 2–4 ст. 269 НК РФ).

"Налогоплательщик обязан на последний день каждого отчетного (налогового) периода исчислять предельную величину признаваемых расходом процентов по контролируемой задолженности путем деления суммы процентов, начисленных налогоплательщиком в каждом отчетном (налоговом) периоде по контролируемой задолженности, на коэффициент капитализации, рассчитываемый на последнюю отчетную дату соответствующего отчетного (налогового) периода."

При этом коэффициент капитализации определяется путем деления величины соответствующей непогашенной контролируемой задолженности на величину собственного капитала, соответствующую доле прямого или косвенного участия этой иностранной организации в уставном (складочном) капитале (фонде) российской организации, и деления полученного результата на 3 (для банков и организаций, занимающихся лизинговой деятельностью, – на 12,5).

При этом налоговый орган прямо говорит о возможной корректировке в случае налогообложения процентов по договорам. Как это, например, было в случае соглашения с Нидерландами. На основании п. 1 ст. 9 «Корректировка прибыли» Российская Федерация имеет право провести корректировку прибыли, получаемой российским и нидерландским взаимозависимыми лицами, если в их коммерческих и финансовых взаимоотношениях создаются или устанавливаются условия, отличные от тех, которые имели бы место между двумя независимыми предприятиями. Кроме того, в соответствии с п. 5 ст. 11 «Проценты», если по причине особых отношений между плательщиком и фактическим владельцем процентов или между ними обоими и каким-либо другим лицом сумма процентов, относящаяся к долговому требованию, на основании которого она выплачивается, превышает сумму, которая была бы согласована между плательщиком и фактическим владельцем процентов при отсутствии таких отношений, положения ст. 11 соглашения применяются только к последней упомянутой сумме (см. Письмо Минфина от 30.05.2011 № 03-03-06/1/319).

Пример

Риски можно оценить на конкретных примерах. Например, российская организация «Инвест-проект» со 100%-ным участием кипрской компании заключала договоры заимствования. Уставной капитал 800 млн руб. оплачен денежными средствами.

Условия спорного договора:

с материнской кипрской компанией заключен договор займа, по характеру напоминающий «кредитную линию» – предоставление денежных средств в пределах лимитов без четких сроков (периодичности), то есть «по требованию» заемщика.

По условиям договора займа:

• каждый транш должен быть возвращен в течение одного года;

• ставка 15% годовых (в последующем снижена до 10% и 6 %);

• неустойка за нарушение сроков оплаты процентов 0,1% от остатка задолженности по процентам.

Всего за период 2007–2011 гг. по договору займа перечислены денежные средства в размере 67,8 млн долл. США.

Но налоговый орган переквалифицировал данную сделку. По мнению проверяющих, кипрская компания косвенно приобрела права на активы в РФ, рассчитывая получать доходы от их использования и (или) последующей реализации.

К критериям риска проведения подобных операций относятся следующие:

1) Отсутствие в договоре займа четкой периодичности выборки денежных средств (что, к слову, нетипично для традиционных кредитных договоров с банками о финансировании девелоперских проектов). В связи с этим заимодавец изначально не просчитывал конкретные периоды возврата денежных средств и пределов прибыли.

2) Систематическое нарушение заемщиком сроков возврата соответствующих траншей и уплаты процентов, которому сопутствовало непредъявление претензий со стороны займодавца и, более того, продолжение финансирования в условиях допущенной просрочки.

3) Наличие на банковских счетах заемщика в определенные периоды, предшествовавшие срокам уплаты процентов, денежных средств, однако проценты не уплачивались.

4) Приобретение на полученные деньги инвестиционных активов: имущества, долей в российских компаниях, выдача займов другим юридическим лицам. Будучи единственным учредителем, кипрская компания не могла не знать о характере и направлениях расходования переданных денежных средств.

Рекомендации компаниям

Во-первых, необходимо понять, что мир не будет таким, как раньше. Сегодня об этом нам напоминает все: и закрытие границ, и введение режима самоизоляции, и блокировка счетов банками при осуществлении спорных операций, которые не соответствуют мероприятиям внутреннего контроля банка.

Во-вторых, важно организовать работу таким образом, чтобы не привлекать внимание проверяющих, а также банков на основании законодательства о легализации средств, полученных преступным путем. Для этого необходимо отслеживать информацию Центробанка в отношении территорий, которые признаются и не признаются офшорами.

Так, Центробанк выделяет следующие территории, которые фактически относят к офшорам.

КЛАССИФИКАЦИЯ ОФШОРОВ ПО ПРОЗРАЧНОСТИ, ПО ВЕРСИИ БАНКА РОССИИ

Первая группа

Отдельные административные единицы Соединенного Королевства Великобритании и Северной Ирландии: Нормандские острова (о-ва Гернси, Джерси, Сарк), о-в Мэн. Ирландия (Дублин, Шеннон). Республика Мальта. Китайская Народная Республика (Гонконг (Сянган). Швейцарская Конфедерация. Республика Сингапур. Республика Черногория. Княжество Лихтенштейн.

Вторая группа

Антигуа и Барбуда. Содружество Багамы. Барбадос. Государство Бахрейн. Белиз. Бруней – Даруссалам. Зависимые от Соединенного Королевства Великобритании и Северной Ирландии территории: Ангилья, Бермуды, Британские Виргинские о-ва, Монтсеррат, Гибралтар, Теркс и Кайкос, Острова Кайман. Гренада. Республика Джибути. Содружество Доминики. Китайская Народная Республика (Макао (Аомынь)). Республика Коста – Рика. Ливанская Республика. Республика Маврикий. Малайзия (о. Лабуан). Мальдивская Республика. Княжество Монако. Нидерландские Антилы. Новая Зеландия: Острова Кука, Ниуэ. Объединенные Арабские Эмираты (Дубаи). Португальская Республика (о. Мадейра). Независимое Государство Западное Самоа. Республика Сейшелы. Сент-Китс и Невис. Сент-Люсия. Сент-Винсент и Гренадины. США: Виргинские о-ва США, Содружество Пуэрто-Рико, штат Вайоминг, штат Делавэр. Королевство Тонга. Демократическая Социалистическая Республика Шри-Ланка. Республика Палау.

Третья группа

Княжество Андорра. Коморы: Анжуанские о-ва. Аруба. Республика Вануату. Республика Либерия. Республика Маршалловы Острова. Республика Науру.

Кипр, например, не является офшорной территорий, но после изменения соглашения об избежании двойного налогообложения переводить средства в данную юрисдикцию уже и не столь выгодно. Так что можно задуматься об использовании другой юрисдикции. К числу условно офшорных юрисдикций также относят Великобританию, Данию, Нидерланды, Австрию, Бельгию, Швейцарию, Люксембург, Лихтенштейн и др.

Перед тем как начать регистрацию компании в офшоре, следует узнать об особенностях и отличиях каждой зоны, условиях работы в них. Это и степень конфиденциальности, и требования к организации и ведению работы, и перечень отчетности, если она есть. Также на правильный выбор зоны немалое значение оказывает сфера деятельности компании, какую цель преследует ее создание. При выборе зоны также необходимо знать, заключено ли с этой юрисдикцией положение об отмене двойного обложения налогами, а также соглашение об электронном обмене информацией. В налоговом законодательстве этих стран существуют определенные льготы, изъятия и положения, которые позволяют при проведении определенных видов операций или типов деятельности не платить налоги вообще или платить их по минимальной ставке. Однако это касается лишь определенных видов деятельности (владение активами, финансово-посредническая деятельность и др.). При этом компания является резидентом своей страны, платит налоги, сдает отчет и т. д.

"Необходимо отметить, что не так уж мало компаний стоят перед перспективой провести реструктуризацию в связи с изменениями законодательства. Для того чтобы убедиться в этом, достаточно посмотреть на структуру владения российскими акционерными обществами."

Четвертая рекомендация состоит в дроблении сумм, которые переводятся за рубеж. Важно также учитывать правила валютного регулирования и валютного контроля. Валютные операции регулируются Федеральным законом № 173-ФЗ «О валютном регулировании и валютном контроле», Федеральным законом № 86-ФЗ «О Центральном банке РФ» и нормативными актами государственных органов.

Но не все правила прямо прописаны в законе о валютном регулировании и валютном контроле. Например, контролируемыми являются экспортные сделки на сумму более 6 млн руб. и импортные операции на сумму от 3 млн руб. Кроме того, по договорам поставки важным контролируемым критерием является срок поставки.

За нарушение правил проведения валютных операций законом предусматривается административная ответственность, а в отдельных случаях возможно и уголовное преследование. Штраф за незаконную валютную операцию устанавливается в размере от 75% от суммы сделки. За необеспечение своевременного получения валютной выручки на расчетный счет, если эквивалент невозвращенных средств в российской валюте не превышает 9 млн руб., штраф для организаций и ИП составляет:

1) 1/150 ключевой ставки ЦБ от суммы нарушения за каждый день просрочки;

2) от 75 до 100% от суммы сделки.

Важно помнить о правилах валютного контроля, которые будут меняться в зависимости от суммы сделки:

1. Если размер суммы сделки не превышает 200 тыс. руб., достаточно сообщить банку код операции.

2. В случае если сумма сделки от 200 тыс. руб. до 3 млн руб., в банк необходимо предоставить договор, счет или акт.

3. При импортных операциях от 3 млн руб. до 6 млн руб. необходим договор для регистрации.

4. Если сумма свыше 6 млн руб., то договор необходимо регистрировать и при импортных, и при экспортных операциях.

При работе с нерезидентами необходимо обеспечить возврат средств за невыполненные второй стороной обязательства, а также обеспечить получение средств в иностранной валюте за предоставленные услуги или поставленные товары.

Уделите внимание законодательству в сфере контролируемых иностранных компаний (КИК), чтобы ваша новая компания соответствовала требованиям местного закона. К тому же в ближайшие годы всеми миру грозит автоматический обмен данными. Россия участвует в нем, классические офшоры – не в полном составе, но даже они вовлечены в этот процесс. Следовательно, безопасность сбережений будет достаточно условной. В заключение же важно отметить, что сегодня нельзя говорить и думать об изменении только ставок налогов, речь идет о глобальных изменениях в ведении бизнеса.

Ссылка на источник >>